LG엔솔·SK온 투자 줄여도… “우린 더 공격적으로”

배터리 3사 가운데 영업이익률 1위

IRA 보조금 제외 시 유일한 흑자 기업

2027년 전고체 배터리 상용화 목표… 양산 준비 순조로

![4월 3일 서울 강남구 코엑스에서 열린 ‘코리아 스마트그리드 엑스포 2024’에서 관람객들이 삼성SDI 부스를 둘러보고 있다. [뉴스1]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/66/eb/c7/e2/66ebc7e20038d2738276.jpg)

4월 3일 서울 강남구 코엑스에서 열린 ‘코리아 스마트그리드 엑스포 2024’에서 관람객들이 삼성SDI 부스를 둘러보고 있다. [뉴스1]

7월 30일 ‘2024년 2분기 실적발표 콘퍼런스콜’에서 김윤태 삼성SDI 경영지원실 재경팀장(상무)은 이같이 말했다. 올해 투자 계획 변동 여부를 묻는 말에 대한 답변이다. 기존 계획대로 설비투자(CAPEX)를 진행하겠다는 게 핵심이다.

김 상무는 “배터리 사업의 중장기적 성장성에는 변화가 없다고 생각한다”며 “사업 특성에 맞게 장기적 관점에서 투자를 진행하고 있다”고 말했다. 그러면서 “상반기 기준으로 이미 지난해 대비 2배 이상의 투자를 집행했다”고 덧붙였다.

똑같은 위기, 다른 대응책

![경기 용인시 공세동 삼성SDI 본사 전경. [삼성SDI]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/66/eb/c8/3e/66ebc83e1e0ed2738276.jpg)

경기 용인시 공세동 삼성SDI 본사 전경. [삼성SDI]

삼성SDI보다 사흘 먼저 2분기 실적을 발표한 LG에너지솔루션이 “신규 증설 프로젝트는 시장 수요에 맞춰 유연하게 조정하되, 증설 램프업(생산량 확대) 속도를 조절해 과잉 투자를 방지하겠다”고 밝힌 게 대표 사례다.

현재 LG에너지솔루션은 미국 애리조나주 에너지저장장치(ESS) 리튬인산철(LFP) 배터리 전용 생산 공장과 제너럴모터스(GM)와의 합작법인 얼티엄셀즈의 미시간주 랜싱 3공장 건설을 일시 중단했다. 고객사 물량 변동에 대응하고 미국 대선 등 불확실성에 따른 영향을 최소화하려는 취지다. 이에 대해 이창실 최고재무책임자(CFO)는 “당분간 전략적, 필수적 투자만 집행하고 필요시 증설 규모 축소도 검토할 예정”이라고 밝혔다.

올해 매출 목표를 하향 조정하기도 했다. 당초 지난해 대비 ‘매출 한 자릿수 중반대 성장’을 내걸었지만, 반년 만에 ‘20% 이하 감소’로 낮춰 잡았다. 지난해 매출이 33조7455억 원이었다는 점을 고려하면 올해 매출은 27조 원을 밑돌 것으로 예상하는 셈이다.

SK온도 다르지 않다. 원가절감을 통한 수익성 개선이 최우선이라고 판단, 북미 공장 라인을 일부 전환하고 투자 속도 조절에 들어갔다. 미국 포드와의 합작사 블루오벌SK의 켄터키주 2공장 양산 시점을 2026년 이후로 미룬 것이 그 일환이다. 유럽과 중국의 설비 증설 일정 또한 업황에 맞춰 탄력적으로 조정하고 있다.

배터리 업황 부진이라는 동일한 상황을 마주했지만, 삼성SDI와 나머지 두 곳이 서로 다르게 대응하는 양상이다. 오히려 삼성SDI는 투자를 서두르고, 확대하고 있다. 올해 안에 헝가리공장 증설을 마무리하고, 스텔란티스와의 북미 합작법인 스타플러스에너지의 양산 시점도 당초 내년 1분기에서 연내로 앞당기기로 했다. 또 올해 8월 말 GM과 미국에 합작법인(JV)을 설립하기로 최종 확정하고, 현지 배터리 공장 건설에 속도를 내기로 했다.

![삼성SDI 미국 내 합작법인 및 생산능력 현황. [삼성SDI]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/66/eb/c8/7e/66ebc87e26f0d2738276.jpg)

삼성SDI 미국 내 합작법인 및 생산능력 현황. [삼성SDI]

보수적 투자 기조는 옛말

배터리 업계에서는 삼성SDI가 달라졌다는 평가가 심심찮게 나오고 있다. 과거 소극적이던 투자 기조를 말끔히 지우고 공격적으로 변했다는 것. 실제 삼성SDI는 국내 배터리 3사 가운데 설비투자에 가장 신중하고 보수적이기로 유명했다. LG에너지솔루션과 SK온이 경쟁하듯 번갈아가며 투자 계획을 발표할 때 한발 물러나기 일쑤라 “뒷짐만 지고 있다”는 말이 나오기도 했다.

국내 3사가 가장 공을 많이 들인 북미 지역 생산능력(캐파·Capacity)을 보면 이러한 평가는 퍽 설득력 있다. LG에너지솔루션이 그간 북미에 지었거나 설립 계획을 발표한 공장(합작 포함)의 캐파는 총 352GWh에 달한다. 후발 주자인 SK온도 완공 기준 184GWh지만, 삼성SDI는 절반 수준인 97GWh에 불과하다. 3사 가운데 가장 늦게 미 인플레이션 감축법(IRA)에 따른 첨단제조세액공제(AMPC) 혜택을 받고, 금액도 적은 이유다.

이러한 삼성SDI가 올해 3사 가운데 유일하게 “계획대로 투자를 집행하겠다”고 밝혔다. 업황 부진으로 경쟁사들이 속도 조절에 들어간 틈을 타 빠르게 시장점유율을 키우려는 의도로 풀이된다. ‘전기차로의 패러다임 전환’은 예정된 미래인 만큼 적극적으로 수요 회복을 준비하겠다는 취지다.

변화의 조짐이 보이기 시작한 건 지난해다. 이례적으로 4조3447억 원의 CAPEX(Capital Expenditures·미래 이윤을 창출하기 위해 지출하는 비용)를 실시했다. 2022년 대비 단숨에 72.5%를 늘렸다. 이전까지는 △2020년 1조5719억 원 △2021년 1조6977억 원 △2022년 2조5181억 원 등 1조~2조 원대를 오갔다.

올해는 한발 더 나갔다. 역대 최대 규모의 CAPEX를 예고하더니 상반기에만 3조 원을 투자했다. 최윤호 삼성SDI 대표이사(사장)는 3월 배터리 전시회 ‘인터배터리 2024’에서 “지난해보다 투자를 더 늘릴 예정”이라고 밝혔다. 정확한 규모가 언급되진 않았지만 증권가는 지난해 대비 약 50% 늘어난 6조5000억 원을 예상한다.

![8월 3일(현지 시간) 미국 보스턴에서 열린 ‘Tech & Career 포럼’에서 최윤호 삼성SDI 대표이사(사장)가 발표하고 있다. [삼성SDI]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/66/eb/c8/fd/66ebc8fd1656d2738276.jpg)

8월 3일(현지 시간) 미국 보스턴에서 열린 ‘Tech & Career 포럼’에서 최윤호 삼성SDI 대표이사(사장)가 발표하고 있다. [삼성SDI]

3사 中 영업이익률 1위, 빛 발한 최윤호 경영

최근 삼성SDI의 과감한 행보에 대해선 최 사장의 경영 철학이 빛을 발하기 시작했다는 말이 나온다. 비축해 온 재무 체력, 수익성을 중심으로 한 수주 전략이 자신 있게 캐파 확대에 나설 수 있는 원동력이 되고 있다는 것. 최태용 DS투자증권 연구원은 “삼성SDI가 전방 수요 둔화에도 CAPEX 계획은 유지했다”며 “상대적으로 나은 체력에 기반한 것”이라고 진단했다.

2021년 말부터 3년 가까이 회사를 이끌고 있는 최 사장은 임기 내내 줄곧 내실을 다지는 데 집중해 왔다. 그가 고수하는 3대 경영 방침은 △초격차 기술경쟁력 △최고 품질 △수익성 위주 질적 성장으로, ‘속도’보단 ‘방향’에 초점이 맞춰져 있다. 최 사장은 기회가 될 때마다 임직원에게 “차별화된 기술력을 바탕으로 지속 가능한 성장을 이루자”고 주문해 왔다.

투자 결정 역시 이 같은 기조에 따라 이뤄졌다. 빚을 내 무리하기보단 자체 현금 창출력 내에서 감당할 수 있을 정도로만 실시했다. 글로벌 생산 거점을 구축하며 더는 과거와 같은 ‘무차입 경영’은 하지 못하지만 여전히 차입 최소화를 원칙으로 삼고 있다. 그 덕에 부채비율을 60~70%대로 꾸준히 유지하는 등 건전한 재무구조를 구축했다.

특히 수익성이 독보적이다. 프리미엄 전기차 중심 ‘선별 수주’로 같은 매출을 올리더라도 더 많이 남는 구조를 만들었다. 삼성SDI가 전기차 시장 캐즘의 여파로 올해 실적 악화를 피하진 못했지만 상대적으로 선방했다는 해석이 나오는 배경이다.

삼성SDI는 시장 상황 등을 고려할 때 나쁘지 않은 결과로 보고 있다. 김종성 경영지원실장(부사장)은 7월 30일 콘퍼런스콜에서 “전지 부문을 중심으로 당초 전망보다 큰 폭의 전방 수요 둔화가 이어져 시장 기대에 부응하지 못했다”면서도 “어려운 경영 여건 속에서도 수익성 우위 전략을 통해 상대적으로 견조한 실적을 유지할 수 있었다”고 말했다.

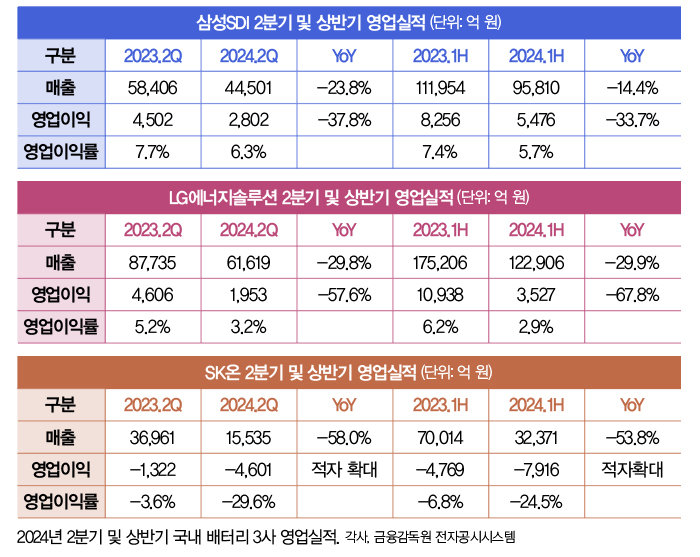

같은 기간 LG에너지솔루션은 매출 6조1619억 원, 영업이익 1953억 원을 기록했다. 지난해 같은 기간 대비 각각 29.8%, 57.6% 줄어든 실적으로, 영업이익률은 3.2%다. 삼성SDI보다 매출이 더 많지만, 영업이익은 적다. 수익성이 더 떨어짐을 의미한다. 여기에 IRA 보조금 4478억 원을 제외하면 사실상 2525억 원 적자다.

아직 흑자 전환을 하지 못한 SK온은 영업손실 4601억 원을 냈다. 2021년 10월 출범 이래 11분기 연속이자 최대 규모 적자다. AMPC 제외 시 적자 규모는 5720억 원으로 확대된다. 매출(1조5535억 원)도 지난해 같은 기간 대비 절반 아래로 떨어졌다.

3사의 성적표를 종합해 보면 삼성SDI의 영업이익률이 가장 높다. AMPC를 제외하더라도 흑자를 기록한 유일한 기업이기도 하다. 특히 AMPC 효과는 북미 합작사(스타플러스에너지) 1공장을 가동하기 시작하는 올해 말부터 본격화한다. 실적 안정성이 더 제고될 것으로 전망된다.

‘꿈의 배터리’ 양산 박차… “차별화된 경쟁력 확보”

삼성SDI는 올해 하반기부터 점진적 수요 회복이 가능하리라고 예상, 매출 극대화·비용 구조 혁신·미래 기술 확보에 주력하겠다는 방침이다. 미주 내 P6 배터리 공급을 확대하고 내년 초 양산을 목표로 46파이 원통형 배터리 개발에도 속도를 낸다.

특히 2027년 업계에서 가장 먼저 전고체 배터리 상용화를 추진하기 위해 온 힘을 쏟고 있다. 차세대 제품 및 기술 리더십 확보 차원이다. 전고체 배터리는 기존 리튬이온 배터리 대비 화재 위험이 낮고 주행거리가 길어 ‘꿈의 배터리’로 불린다.

삼성SDI는 3월 공개한 로드맵에 따라 양산 준비를 구체화하고 있다. 이미 파일럿 라인을 구축해 시제품 생산에 돌입했고, 샘플을 공급하는 고객사도 다섯 곳으로 확대했다. 하반기 중 생산 공법을 확정하고 일부 초기 시설 투자도 진행할 예정이다.

최 사장은 “하반기 역시 녹록지 않은 상황이 예상되지만 회사가 어떻게 대응하느냐에 따라 미래를 위한 매우 중요한 기회가 될 수 있다”며 “향후 시장이 턴어라운드되는 시점에 새로운 기회를 선점할 수 있도록 차별화된 경쟁력을 확보해 나갈 것”이라고 밝혔다.

![[전쟁이 남긴 빈자리②] 혼자 아닌 ‘연대’로... 요르단 난민들의 회복 공동체](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/3f/d5/4a/693fd54a1f36a0a0a0a.jpg)