- 저유가, 세계 불황이 석유화학 발목 잡아

- 중국 수출이 절반 넘는데 中 수요 줄고 中 생산 늘어

- 북미 셰일가스 화학제품 아시아 유입은 또 다른 ‘고비’

- M&A로 대형화하고 고부가 상품 개발해야

전형적인 ‘샌드위치’

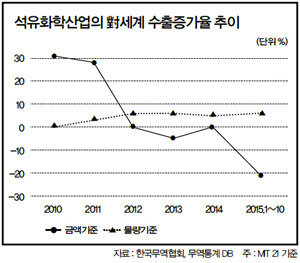

2015년에도 합섬원료 및 합성고무는 중국 내 공급 과잉으로 부진이 계속됐다. 다행히 9월까지 스프레드(에틸렌 가격-나프타 가격)가 개선됐고, 제품 원료인 원유 가격이 (큰 폭으로 하락한 뒤) 안정됐으며, 폴리에틸렌(PE)은 수요와 공급이 얼추 맞아들어 시황이 개선되는 등 기업 실적이 호전됐다.하지만 이는 잠깐의 햇살로 끝났다. 10월 들어 계속되는 저유가, 중국 내수 부진으로 인해 수출단가가 더욱 하락해 수출액 감소세가 이어졌다. 더욱 우려되는 대목은, 그나마 꾸준하게 증가해온 ‘물량 기준 수출’마저 감소세로 돌아섰다는 점이다. 지난 10월 수출 물량은 전년 동월 대비 2.9% 감소했다.

2016년에도 석유화학업계는 마이너스 성장이 불가피해 보인다. 우선 국내 시장을 보자. 국내 석유화학 수요는 포화상태가 된 지 오래다. 2014년에 이어 2015년에도 마이너스 성장을 이어갔다. 더욱이 전자, 자동차, 섬유 등 주요 전방 수요산업의 해외 이전이 가속화하는 데다, 2015년 아파트 분양이 공급 과잉을 빚은 탓에 새해에는 건설업(PVC 등 수요산업) 경기마저 위축될 것으로 예상된다. 새해에도 석유화학 내수시장은 쪼그라들 것이다.

잘 알려진 대로 우리 석유화학산업은 중국 의존도가 지나치게 높다. 여기에다 범용제품 위주(70% 내외)의 포트폴리오, 상대적으로 작은 기업 규모, 과다한 참여 업체 수, 내수시장 포화에 따른 과당경쟁 등 고질적인 문제를 안고 있다. 더욱이 주력사업 분야인 범용제품은 전형적인 성숙산업으로 제품 차별화가 쉽지 않다. 따라서 주로 가격경쟁력에 의존하는데, 한국은 값비싼 나프타를 원료로 사용해 원가 경쟁력에서 절대적으로 불리하다.

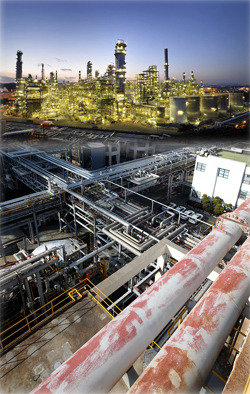

1992년 한중수교 이래 국내 석유화학 기업들은 ‘중국 특수(特需)’를 누렸다(표 참조). 중국은 세계 최대의 석유화학 수입국으로, 국내 업체들은 지리적 근접성을 바탕으로 중국의 수요 변화에 민첩하게 대응해 단기간에 중국 시장점유율 1위(14~16%)를 확보했다. 석유화학 제품의 총 수출액 중 중국(홍콩 포함) 시장이 차지하는 비중은 1992년 30%에서 2009년 55%로 크게 올랐다. 이후 서서히 하락해 2015년(1~10월)에는 48%를 기록했다. 석유화학산업은 생산량의 절반 이상(2014년 기준 55.1%)을 해외에 내다파는 대표적 수출업종이다.

중동·동남아의 맹추격

비즈니스에서도 과유불급(過猶不及)의 경구가 통용된다. 중국이라는 한 나라의 사정에 따라 우리 석유화학 수출 증가율이 매년 급격히 요동치는 등 석유화학산업은 구조적 불안정성에서 벗어나지 못하게 됐다. 합섬원료 중 일부 주력품목은 물량 기준으로도 수출이 급감하는 등, 이미 ‘차이나 쇼크’의 한 가운데에 서 있다. 특히 최근 중국이 새로운 경제정책 패러다임으로 전환하면서 적신호가 켜졌다. 2014년 5월 시진핑 국가주석이 선언한 중국판 뉴노멀(New Normal), ‘신창타이(新常態)가 그것이다.중국 경제는 지난 20여 년간 9%대 성장을 지속하다 2012년부터 7%대로 성장세가 둔화하기 시작했다. 중국 정부는 이를 ‘새로운 정상상태’로 인정하고, 성장률 목표를 중(中)성장으로 낮춰 잡았다. 산업 구조조정과 내수주도형 안정 성장을 추진하며 내실을 다지는 방향으로 선회한 것이다.

설상가상으로 중국 시장에서 중동·동남아 등 후발국의 추격이 만만치가 않다. 특히 대중(對中) 수출 중 가장 높은 비중을 차지하는 3대 유도품(합성수지·합섬원료·합성고무) 시장에서 중동, 동남아국가연합(ASEAN) 및 미국의 시장 잠식으로 한국의 점유율이 크게 하락했다. 비중이 가장 높은 합성수지 시장에서 한국은 나프타의 4분의 1에서 5분의 1밖에 안 되는 에탄가스 기반의 중동 제품에 밀리고 있고, 최근에는 동일한 나프타 기반의 ASEAN에도 쫓기고 있다. 합성고무 시장에선 미국에 추월당하는 모양새다.

그 결과 대표적인 합성수지 품목인 폴리에틸렌의 중국 시장 내 한국의 점유율은 2011년 15%에서 2014년 12%로 떨어졌다. 이에 비해 중동의 점유율은 41%에서 48%로 상승했다. 앞으로 압도적인 원가경쟁력을 갖춘 중동이 수출품 다각화 전략을 통해 합섬원료, 합성고무 시장에도 진출한다면 한국의 중국 시장 내 위상은 더 흔들릴 것이 불보듯 하다.

특히 합섬원료 중 최대 수출품인 테레프탈산(TPA)은, 중국에서 대형 신·증설 플랜트가 잇달아 가동함에 따라 한국의 대중 수출은 2010년 29억 달러(309만t)에서 2014년에는 6억 달러(67만t)로 급감했다. 이에 따라 한화종합화학, 삼남석유화학(삼양사 계열), 태광산업, 롯데케미칼, SK유화 등 TPA 생산 기업들은 ‘차이나 리스크’의 직격탄을 맞고 있다.

大馬만 살아남는다

중국의 경제성장 둔화와 자급률 상승이 앞으로도 지속될 것이란 점을 감안하면 우리 석유화학업계의 중국 수출은 이제 한계상황에 이르렀다고 볼 수 있다(특히 범용 부문). 즉, 차이나 리스크는 이미 본격 진행 중이며, 향후 더욱 커질 가능성이 상존한다. 여기에다 북미 셰일가스 기반의 저렴한 석유화학 제품이 2018년경부터 아시아 시장에 유입될 것으로 예상된다. 또한 ‘EU REACH’(EU 내 화학물질 유해성 제한을 의무화한 제도) 등 국제 환경규제는 물론, 탄소배출 거래제 등 국내 환경규제도 한층 강화되고 있다. 국내 나프타 제조용 원유에 1% 할당관세가 부과된 것도 업계의 부담을 키웠다.이러한 사면초가 상황을 어떻게 타개할 것인가. 근본적인 경쟁력을 갖추려면 종전의 양적 성장 위주 전략에서 탈피해 질적인 구조 개선에 초점을 맞춘 패러다임 전환이 절실하다. 하나하나 살펴보자.

첫째, 국내 석유화학 기업들은 글로벌 메이저에 비해 상대적으로 규모가 작다. 따라서 과감한 인수합병(M&A), 빅딜 등 자발적 사업 재편을 통해 규모를 키워야 한다. 또 합성수지 부문은 16개나 되는 과다한 참여 업체 수를 크게 줄여 과당경쟁 체질을 탈피해야 한다. 경영컨설팅업체 A.T. Kearney는 2030년 세계 석유화학 업체 수가 유럽 2~3개, 북미 1~2개, 아시아 3~4개로 압축될 것으로 전망했다(2014년). 일본에서는 1콤비나트(Kombinat, 단지)당 1사가 바람직하다는 주장도 나왔다(2015년).

정부는 지난 11월 중순 석유화학 등 5개 업종에 대한 구조조정 가이드라인을 제시했다. 석유화학과 관련해서는 특히 앞서 지적한 TPA의 설비 감축이 차질 없이 진행되도록 정부가 독려·관리하겠다고 밝혔는데, 이는 사실상 이 부문의 구조조정에 정부가 개입하겠다는 뜻으로 해석된다. TPA의 공급 과잉은 그동안 국내업계가 중국의 합섬원료 공급 부족에만 관심을 가졌을 뿐, 중국 기업의 실력을 얕보고 무모할 정도의 신·증설 경쟁을 벌인 탓이다. 그럼에도 불구하고 업계의 자발적 사업 재편 사례는 찾아보기 힘들다.

최근 국내외 업계 구조조정과 관련해 주목할 만한 ‘사건’이 터졌다. 삼성이 경쟁력이 떨어지는 화학사업을 한화와 롯데에 넘긴 것이다. 또 12월 중순에는 미국의 양대 종합화학 회사인 다우케미컬과 듀폰의 합병이 발표됐다. 합병 회사의 매출액은 881억 달러(2014년)로, 현재 1위 독일 BASF(787억 달러)를 능가하게 된다.

롯데와 한화는 이번 인수를 범용 부문에서 글로벌 경쟁력을 강화하는 계기로 삼아야 한다. 다른 기업들도 국내외 대형 구조조정을 거울 삼아 전격적이고 과감한 구조조정에 나서야 한다. 정부와 국회는 입법이 지연되고 있는 ‘기업 활력 제고를 위한 특별법’(일명 one-shot법)을 조속히 제정해 기업의 자발적 구조조정을 촉진해야 한다.

중국 대체할 시장은 없다

둘째, 저렴한 대체 원료를 확보해 원가 절감을 추진해야 한다. 이미 LG화학·롯데케미칼·SK이노베이션·한화케미칼 등은 중동(에탄가스), 중앙아시아(천연가스), 북미(셰일가스) 등에 진출해 있다. 최근 국제유가의 지속적인 하락으로 이들 대체원료 확보에 차질이 우려되지만, 해외 생산기지 건설 확대 및 원료 다변화를 통해 값싼 가스 원료 등을 안정적으로 공급받는 체계를 구축하는 것은 매우 중요하다. 이와 함께 범용 부문의 해외 현지 생산, 제3국 우회 수출 전략 등을 고민해야 한다.셋째, 신규 사업에 진출하고 미래 성장동력을 발굴해야 한다. 자동차·전자·건축·포장재 등 전방산업에서의 고부가가치 화학 소재 수요 및 친환경 소재 수요 증가 추세에 대응할 필요가 있다. 장기적이고 지속적인 연구개발(R&D) 투자 확대를 통해 고기능성 스페셜티 화학소재(전자소재, 슈퍼엔지니어링 플라스틱 등) 및 친환경 제품(바이오플라스틱, 수(水)처리 필터 등) 위주로 사업 포트폴리오를 재편해야 한다. 이들 스페셜티 부문은 범용 부문처럼 국제유가나 경기 변동에 민감하지 않으며 장기에 걸쳐 안정적인 수익원(cash-cow)이 될 수 있는 것이다.

이를 통해 수입 대체와 함께 중국 시장 공략을 한 차원 높여야 한다. 중국 시장 공략은 갈수록 어려워지겠지만 그렇다고 이 거대 시장을 포기하고 대체 시장을 찾는 것은 거의 불가능하다. 중국은 여전히 수입에 의존하는 품목이 많다. 적어도 향후 5년간은 세계 최대의 수입시장으로 남을 것이다. 정부는 R&D 과제 선정, 세제 감면, 공공조달을 통한 대규모 시장 창출 등 측면 지원을 통해, 고위험-고수익 특성을 지닌 스페셜티 부문 사업화에서 기업이 직면하는 리스크를 경감해줄 필요가 있다.

넷째, 한·중 FTA 활용, ‘차이나+1’로서 수출시장의 다변화(특히 동남아·인도 시장 진출 확대) 전략, 노후화한 석유화학 산업단지 시설 정비 및 정주 여건 개선, 단지 내 입주기업의 각종 유틸리티 공동 활용 등 단지 고도화 및 업체 간, 단지 간 연계성 강화 전략도 병행해야 한다.

● 1956년 경북 청송 출생

● 일본 고베대 박사(경제학)

● 국민경제자문회의 산업통상분과 전문위원, 한국산업기술진흥원 소재산업정책분석위원

● 現 산업연구원(KIET) 주력산업연구실 연구위원

![[신동아 만평 ‘안마봉’] 2026년 ‘반중 지도자군(群)’의 행진](https://dimg.donga.com/a/300/200/95/1/ugc/CDB/SHINDONGA/Article/69/9e/7c/5e/699e7c5e023ba0a0a0a.png)

![[신동아 만평 ‘안마봉’] 2026년 이재명 대통령의 ‘부동산 행상’](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/9d/5f/99/699d5f9911b7a0a0a0a.png)

![[영상] 김다현 “언제나 내 편인 ‘얼씨구다현’과 함께 붉은 말처럼 달리렵니다”](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/8b/df/02/698bdf022269d2738e25.jpg)