260조 원 운용 ‘피셔 인베스트먼트’ 설립자

“PSR(시가총액/매출액)은 PER보다 우수한 지표”

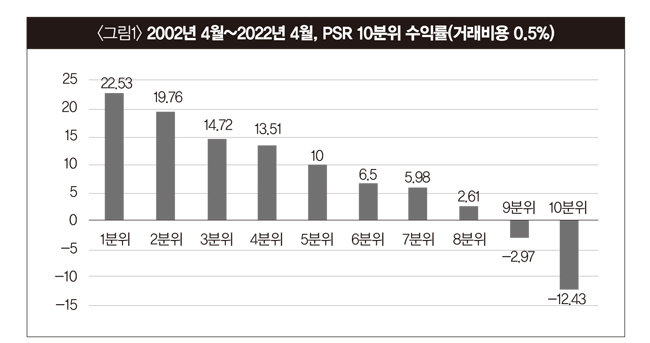

20년간 PSR 하위 10%에 1억 원 투자 시 58.1억 원

연구개발비 척도인 PRR도 중요 지표

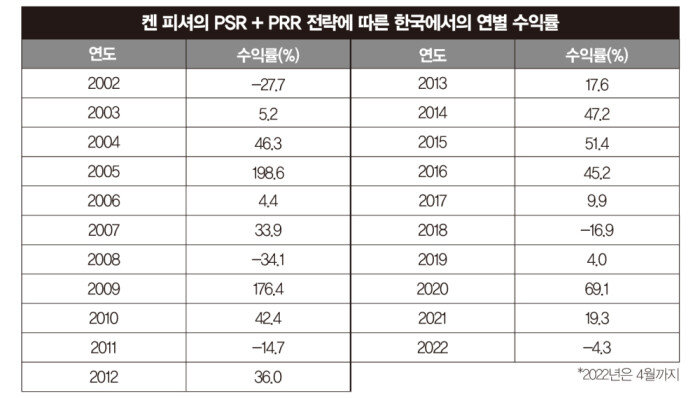

매출·연구개발비 높은 기업 투자 시 20년간 원금 97배

![[Gettyimage]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/62/e7/29/9a/62e7299a0fbbd2738276.jpg)

[Gettyimage]

필립 피셔의 투자법은 다음으로 미루고, 이번 회에서는 그의 아들인 켄 피셔를 알아보고자 한다. 1950년 태어난 켄 피셔는 아버지의 피를 물려받았는지 스물아홉에 독립해 단돈 250달러로 투자 및 자산운용 회사인 피셔 인베스트먼트를 차렸다. 그의 투자 실력은 매우 뛰어나 40년이 지난 지금도 피셔 인베스트먼트는 살아남았고, 현재 2000억 달러(약 260조 원)를 운용하고 있다.

투자하다 보면 시장 방향을 예측하는 전문가들을 보게 된다. 시간이 흘러 그들의 예측이 맞았는지 다시 찾아보면 맞은 경우는 거의 없다. 켄 피셔는 1984년부터 2017년까지 ‘포브스’에 칼럼을 기고했는데, 그의 2000~2012년 예측이 맞았는지 분석한 CXO Adivisory라는 회사가 있었다. 분석 결과 피셔가 12년 동안 내놓은 120번의 예측은 66%라는 높은 적중률을 보였다. 당시 CXO가 분석한 전문가 70인의 평균 적중률은 47%였는데, 피셔는 적중률 2위를 기록했다.

매출액에 더해 연구개발비를 보라

![켄 피셔는 우수한 주식을 평가하는 지표로 매출액과 연구개발비를 꼽았다. [Gettyimage]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/62/e7/29/df/62e729df13efd2738276.jpg)

켄 피셔는 우수한 주식을 평가하는 지표로 매출액과 연구개발비를 꼽았다. [Gettyimage]

피셔는 11권의 책을 통해 자신의 투자 철학과 전략을 널리 알렸다. 피셔의 첫 책은 1984년 쓴 ‘슈퍼 스톡스(Super Stocks)’다. 이 책에서 피셔는 말 그대로 우수한 주식을 찾는 비법을 전수했는데, ‘PSR’와 ‘PRR’가 낮은 기업을 강조했다. 그러면 PSR와 PRR는 무엇일까. PSR는 Price to Sales Ratio, 즉 시가총액을 매출액으로 나눈 지표다. 예를 들어 A사 매출액이 100억 원인데 시가총액이 10억 원이면 PSR는 10억/100억=0.1이고, B사 매출액도 100억 원인데 시가총액이 1000억 원이면 PSR는 1000억/100억=10이다. 다른 조건이 같다면 A사가 매출 대비 저평가됐다고 볼 수 있다. 사실 기업 활동의 모든 근간은 매출이고 기업은 매출을 내기 위해 존재한다고 해도 과언이 아니다.

켄 피셔는 PSR가 PER(시가총액/순이익)보다 우수한 지표라고 주장했는데, 투자자들이 순이익을 중요시 여기니까 기업들이 회계 조작을 통해 순이익을 조정하는 경우가 많아서 순이익은 기업의 진정한 수익성을 대변하기 어렵다고 주장했다. 반대로 매출액은 회계 조작이 어렵고 기업의 실제 능력을 비교적 잘 대변한다는 것이다.

PRR는 Price to Research Ratio, 즉 시가총액을 연구개발비로 나눈 지표이다. 예를 들어 A사의 시가총액이 100억 원인데 연구개발비가 10억 원이면 PRR는 100억/10억=10이고, B사의 시가총액이 100억 원인데 연구개발비가 1억 원이면 PRR는 1000억/1억=100이다. 다른 조건이 같다면 A사가 연구개발비 대비 저평가됐다고 볼 수 있다.

그런데 연구개발비는 기업가치에 어떤 영향을 미칠까. 지금 연구개발에 돈을 많이 쏟아붓는 기업은 향후 좋은 상품이나 서비스를 개발할 가능성이 크고 그렇게 된다면 자연스레 기업 매출, 이익 및 시가총액도 늘어날 것이다. 그래서 시가총액 대비 많은 돈을 연구개발에 투자하는 기업이 좋은 기업인 것이다.

흥미로운 점은 켄 피셔의 아버지인 필립 피셔도 기업의 연구개발을 매우 중요시했다는 점이다. 그는 실리콘밸리라는 명칭이 생기기 50년 전에 연구와 개발에 투자를 아끼지 않는 혁신기업에 장기 투자해 큰 성공을 거뒀다.

PSR 하위 10% 투자 시 연 복리 22.53%

매출 대비 저평가돼 있는 기업이 연구개발에도 열심히 투자한다. 왠지 이런 기업의 주식은 수익이 높을 것 같다. 그러나 우리는 켄 피셔가 주장한 것을 곧이곧대로 믿으면 안 된다. 철저히 그의 전략을 검증해야 한다.과거 한국에서 PSR, PRR가 낮은 기업에 투자했다면 어떤 성과가 있었을까. 1984년 베스트셀러를 통해 공개된 전략이 21세기 금융시장에서 아직도 통할까. 우선 한국 수익부터 분석해 보겠다.

PRR 하위 10% 투자 시 연 복리 15.59%

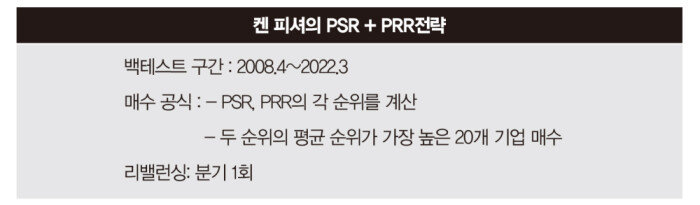

위의 두 그래프를 토대로 PSR, PRR 두 지표가 모두 낮은 곳에 투자했다면 수익이 매우 좋았을 것이라고 추정해 볼 수 있다. 켄 피셔의 전략은 다음과 같다.

강환국

2021년 7월 직장인 투자자에서 ‘30대 파이어족’으로 변신한 인물.

계량화된 원칙대로 투자하는 퀀트 투자를 통해 연복리 15%대의 수익률을 거둬 입사 12년째인 38세 때 ‘신의 직장’이라고 불리는 대한무역투자진흥공사(KOTRA)를 나와 파이어족이 됐다. 현재 전업투자자이자 구독자 13만2000명 유튜브 채널 ‘할 수 있다! 알고 투자’를 운영하는 유튜버, 투자 관련 서적을 집필하는 작가, 온·오프라인 투자 강의를 하는 강사로 활약하고 있다.

![[밀착취재] 리딩방 70여 명 대부분이 한통속…기망하는 수법까지 매뉴얼화](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/48/98/bd/694898bd2399a0a0a0a.jpg)

![[지상중계] 제12회 나지포럼, “북미 정상회담 성과내기 어려워”](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/43/48/32/69434832107aa0a0a0a.jpg)