‘성장주 포기, 저평가주 수집’ 年복리 수익률 51.14%

버핏 세계적 투자자 만든 멍거

개인투자자라면 소액 저평가주 노려야

![워런 버핏 버크셔 해서웨이 회장(왼쪽)과 그의 단짝 겸 사업 파트너이자 ‘투자 천재’로도 불린 고 찰리 멍거 버크셔해서웨이 부회장. [동아DB]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/65/b1/c9/03/65b1c9031be6d2738276.jpg)

워런 버핏 버크셔 해서웨이 회장(왼쪽)과 그의 단짝 겸 사업 파트너이자 ‘투자 천재’로도 불린 고 찰리 멍거 버크셔해서웨이 부회장. [동아DB]

그는 미국 네브래스카주 오마하에서 자랐다. 버핏의 할아버지 가게에서 아르바이트도 했다. 어릴 적엔 여섯 살 어린 버핏을 몰랐다고 한다. 30대가 넘어서 변호사가 된 후에야 지인의 소개로 버핏을 알았다.

멍거는 버핏의 투자에 매우 큰 영향을 미쳤다. 버핏은 젊었을 때 유명 투자자 벤저민 그레이엄의 가르침을 받았다.(신동아 2023년 2월호 ‘상승장 기다리는 지금, 투자 구루 책 탐독하라’ 참조) 주로 자산 또는 이익 대비 매우 저평가된 소형주에 투자했다. 그레이엄은 행동주의 투자자로도 유명하다. 경영진에 압박을 줘 주주 가치를 제고하는 방법을 사용했다. 버핏은 이를 ‘담배꽁초’ 방법이라고 표현했다. 훌륭한 기업에 투자한 것이 아니라 기업 자체는 그저 그렇지만 매우 저평가된 시기에 투자해 그 기업이 어느 정도 재평가를 받으면 주식을 파는 방식이다. 이 방법으로 버핏은 큰 재미를 봤지만 1960년대 말에 벽에 부딪혔다.

이때 멍거가 나섰다. 멍거는 계량화된 데이터에 주로 의존하던 버핏에게 새 투자법을 찾으라고 조언했다. 지속적으로 오랫동안 성장할 수 있는 기업 주식을 사 장기 보유하는 것이 투자 수익에 훨씬 더 도움이 된다는 것이었다. 버핏은 그 조언을 받아들였다.

버핏은 초콜릿을 만드는 시스 캔디스(See’s Candies)에 투자했다.(참고로 서울고속버스터미널에 유일한 한국 지점이 있다). 버핏은 1972년 2500만 달러에 이 회사를 인수했다. 이는 당시 시스 캔디스 자본의 3배에 달하는 거금이다.

멍거의 조언을 듣기 전 버핏이라면 회사 자본보다 큰 금액을 투자하지 않았을 공산이 크다. 시스 캔디스는 기초체력이 좋은 기업이었다. 고객 충성도가 높았고, 경영진이 훌륭했다. 추가 설비투자도 크게 필요 없었고, 영업이익률도 높았다. 밝은 미래를 감안해서 상대적으로 높은 가격을 지불한 셈이다.

버핏의 투자는 성공으로 이어졌다. 인수 후 50년 동안 버핏은 시스 캔디스에서 20억 달러를 벌었다. 투자금의 80배를 회수한 셈이다. 버핏은 시스 캔디스의 성공을 바탕으로 투자 포트폴리오를 넓혀갔다. 코카콜라, 무디스, 애플 등 대형주 투자에도 나선 것은 멍거의 영향력이 컸다고 볼 수 있다.

개인투자자는 멍거보다 버핏

과연 개인투자자도 ‘멍거를 통해 한 단계 업그레이드된’ 버핏을 따라 할 수 있을까. 결론부터 이야기하자면 소액투자자는 그렇게 할 필요가 없다. 앞서 언급했듯 버핏은 저평가 소형주가 적고, 돈이 너무 많아 대형주로 고개를 돌렸다. 개인투자자 대부분의 투자 자산 규모는 소형주에 더 걸맞다. 게다가 한국은 저평가된 소형주가 많다. 버핏이 멍거에게 영향을 받기 전 방식으로 소형주에 투자하면 된다.버핏은 2004년 한국 주식시장에 도전했다. 한국 회계를 공부하고 한국에 상장된 모든 기업을 분석해 PER(주가수익비율), PBR(주가순자산비율)가 낮고 부채가 거의 없는 기업 20여 개를 찾아냈다. 20개 기업 주식을 산 이유는 “일부 기업들의 경영진이 도둑놈들일 수도 있어서”라고 밝혔다. 그러곤 가용한 개인 자산의 거의 전부인 1억 달러가량을 그 기업들에 투자했다고 밝혔다.

버핏은 세계 최고 부자 중 한 명이지만 자산 대부분이 버크셔 해서웨이 주식이다. 연봉도 10만 달러가량만 받는다. 1억 달러는 그가 가용할 사실상 전 재산이었다. 버핏이 PER, PBR가 낮으며 부채가 적은 기업만 골라 얼마나 벌었을까. 버핏이 산 초저평가 주식들은 2005~2007년 재평가를 받아 대부분 5배가량 상승했다. 버핏이 수천억 원의 수익을 남긴 것으로 추정된다. 버핏의 한국 시장 투자 전략을 그대로 따라 한다고 가정하고 투자 시뮬레이션을 해봤다.

버핏은 소형주 위주로 투자했으니 시가총액 하위 20% 기업에만 투자하는 방식으로 투자 전략을 짰다. 여기에 PER과 PBR가 낮은 기업 20곳을 추려냈다. 이 중 최근 분기 적자기업이나 관리종목, 중국 상장기업과 부채비율이 높은 기업의 주식은 제외했다. 그러곤 매달 투자 비율을 조정했다. 이 전략의 수익률은 높았다. 연복리 수익률이 51.14%, 20년간 투자했다면 투자금은 5400배로 불어난다.

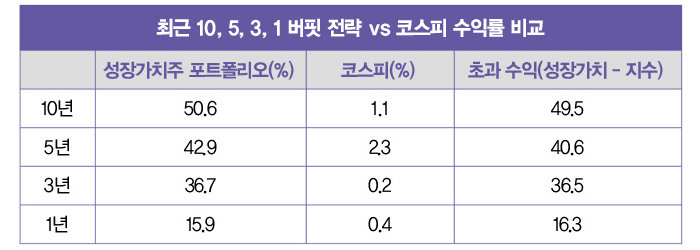

20년을 기다려야만 수익이 나는 것은 아니다. 최근 10년, 5년, 3년, 1년 수익률도 코스피 수익률 대비 높았다.

버핏의 소형주 전략은 높은 수익률을 자랑한다. 그러나 수익이 예금처럼 매월 발생한다고 생각하면 큰 착각이다. 수익이 크게 나는 달도 있지만, 반대로 손실이 나는 달도 있다.

![핏의 소형주 투자 전략 월별 수익률. [강환국]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/65/b1/c9/6c/65b1c96c1825d2738276.jpg)

핏의 소형주 투자 전략 월별 수익률. [강환국]

큰 손실이 난 구간을 추려봤다. 가장 큰 손실이 발생한 구간은 2007년 9월 18일~2009년 5월 21일. 60.71% 손실이 발생했다. 2020년 2월 18일~5월 21일에는 48.53%의 손실이 발생했다. 긴 기간의 손실을 참아내야만 5400배의 수익을 올릴 수 있다.

한국 시장에서 버핏의 소형주 투자 방식에 적합한 주식은 다음과 같다.

![[Gettyimage]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/65/b1/c9/eb/65b1c9eb10b0d2738276.jpg)

[Gettyimage]

멍거는 소년에게 본인의 제안을 따르면 성공을 못 하는 것이 더 어렵다고 강조했다.

1. 번 돈보다 덜 써라(Spend less than you earn)

2. 해로운 사람과 활동을 피하라(Avoid toxic people and activities)

3. 평생 새로운 것을 배워라(Be a lifelong learner)

4. 자기 보상을 뒤로 미뤄라(Defer Gratification)

2021년 7월 직장인 투자자에서 ‘30대 파이어족’으로 변신한 인물.

계량화된 원칙대로 투자하는 퀀트 투자를 통해 연 복리 15%대의 수익률을 거둬 입사 12년째인 38세 때 ‘신의 직장’이라고 불리는 대한무역투자진흥공사 (KOTRA)를 나와 파이어족이 됐다. 현재 전업 투자자이자 구독자 13만2000명 유튜브 채널 ‘할 수 있다! 알고 투자’를 운영하는 유튜버, 투자 관련 서적을 집필하는 작가, 온·오프라인 투자 강의를 하는 강사로 활약하고 있다.

![[신동아 만평 ‘안마봉’] 2026년 이재명 대통령의 ‘부동산 행상’](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/9d/5f/99/699d5f9911b7a0a0a0a.png)

![[영상] 김다현 “언제나 내 편인 ‘얼씨구다현’과 함께 붉은 말처럼 달리렵니다”](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/8b/df/02/698bdf022269d2738e25.jpg)