우량주 불패 가설 EMH 내놓은 유진 파마

1992년 EMH 틀렸다는 논문 발표

시가총액, PBR 낮은 주식이 수익 높아

20년간 잡주만 노렸다면, 원금 대비 1088배 수익

![[Gettyimage]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/64/00/0e/63/64000e6302fed2738276.jpg)

[Gettyimage]

파마는 1965년 ‘효율적 시장 가설(EMH·Efficient Market Hypothesis)’을 발표했다. EMH를 한 문장으로 요약하자면 “주가는 랜덤하게 움직이므로 아무도 미래 주가를 예측할 수 없다”는 것이다. 주식시장은 효율적이어서 인류가 알 수 있는 모든 정보가 이미 가격에 반영돼 있으며 재무제표, 가격 등의 정보를 분석해도 주가지수를 넘어서는 초과수익을 낼 수 없다는 것이 요지다. 파마는 EMH 가설로 2013년 노벨경제학상을 받았다.

파마의 주장이 사실이라면 투자 전문가의 분석은 의미가 없다. 전문가가 분석해 선택한 종목이나 원숭이가 무작위로 찍은 종목이나 수익률 차이가 없다는 논리기 때문이다. 주식에 대한 지식, 정보, 경험 등 모든 요소가 투자할 때 도움이 안 된다는 것이다.

EMH는 1960년대 말부터 학계에서 거의 종교처럼 받아들여졌다. 감히 시장의 효율성을 부정하는 연구자가 있었다면 그는 학계에서 매장당했다. 그래서 ‘시장 수익률보다 높은 수익을 내려는 시도’ 자체도 별로 없었다.

![효율적 시장 가설을 발표한 유진 파마 시카고대 교수. [동아DB]](https://dimg.donga.com/ugc/CDB/SHINDONGA/Article/64/00/0e/90/64000e900a2bd2738276.jpg)

효율적 시장 가설을 발표한 유진 파마 시카고대 교수. [동아DB]

소형주·저PBR주 위력 발견하다

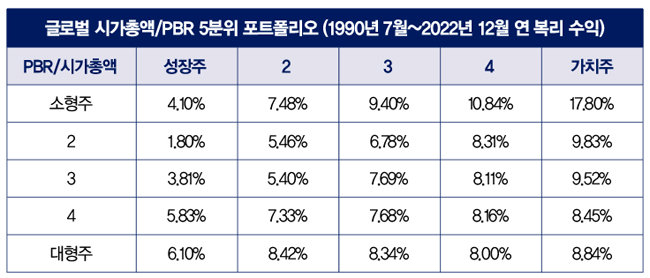

왜 “주식시장에서는 어떤 연구를 해도 소용이 없다”고 주장하는 ‘허무주의 이론’을 만든 사람을 소개하는 것일까. 1992년 파마 교수는 동료인 케네스 프렌치(Kenneth French) 다트머스대(재무학) 교수와 함께 아직도 널리 회자되는 논문을 발표했다. 논문의 제목은 ‘The Cross-Section of Expected Stock Returns’로 직역하면 ‘기대 주가 수익의 단면’이다.파마는 EMH를 만든 사람이지만 실제 데이터를 분석하다 보니 불편한 사실 세 가지를 알게 됐다. 첫 번째는 시가총액이 작은 ‘소형주’ 수익이 시가총액이 높은 ‘대형주’ 수익보다 높았다. 두 번째는 PBR(주가순자산비율·시가총액/순자산)이 낮은 ‘가치주’ 수익이 PBR이 높은 ‘성장주’ 수익보다 높았다. 세 번째는 소형 가치주의 수익은 대형 성장주는 물론이고 주가지수보다도 수익이 훨씬 높았다.

이는 그의 기존 가설인 EMH와 정반대의 결과다. EMH는 모든 정보가 가격에 반영돼 있어서 주가지수 대비 초과수익이 불가능하다는 이론이다. 반면 1992년 발표한 논문은 ‘시가총액’과 ‘PBR’이라는 누구나 쉽게 찾아볼 수 있는 정보로 투자해 주가지수보다 높은 수익을 낼 수 있다고 주장한다.

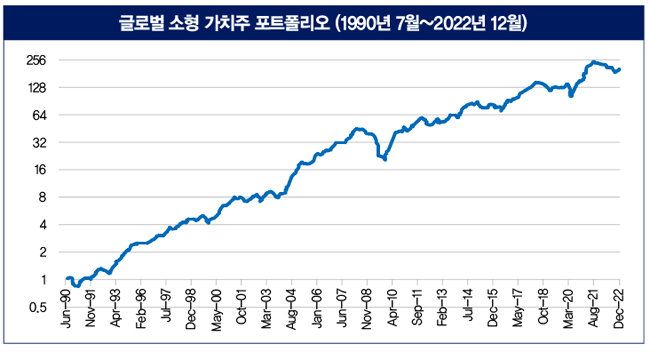

일종의 자기부정을 한 셈인데 파마는 자신의 명성에 금이 갈 것을 염려하지 않고 연구 결과를 발표했다. 파마는 1963~1990년 미국 주식 데이터를 갖고 분석했고, 논문이 발표된 후 벌써 30년이 넘었다. 그 후 1990~2022년 글로벌 주식시장에서도 그의 분석은 의미가 있었다. 같은 기간 소형 가치주는 계속 대형 성장주에 비해 높은 수익을 냈다.

소형 가치주 20년간 연 복리 42.34%

단순히 소형 가치주를 샀어도 32년 동안 연 복리로 17.8%의 수익률을 기록할 수 있었다. 같은 기간 연평균 10% 정도 상승한 글로벌 주가지수보다 훨씬 더 높은 수익이다. 이렇게만 투자하면 원금이 32년 만에 205배가 되는 기쁨을 맞볼 수 있었다. 이런 것이 복리의 마법 아니겠는가!

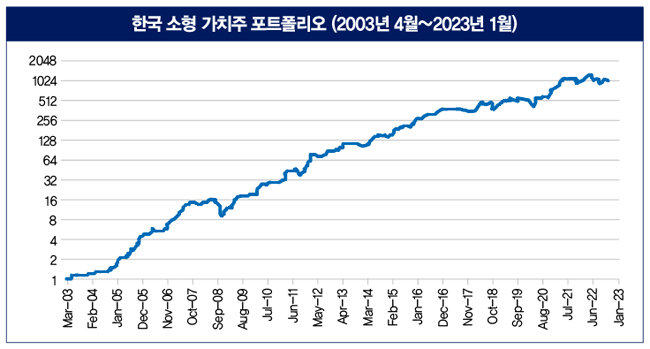

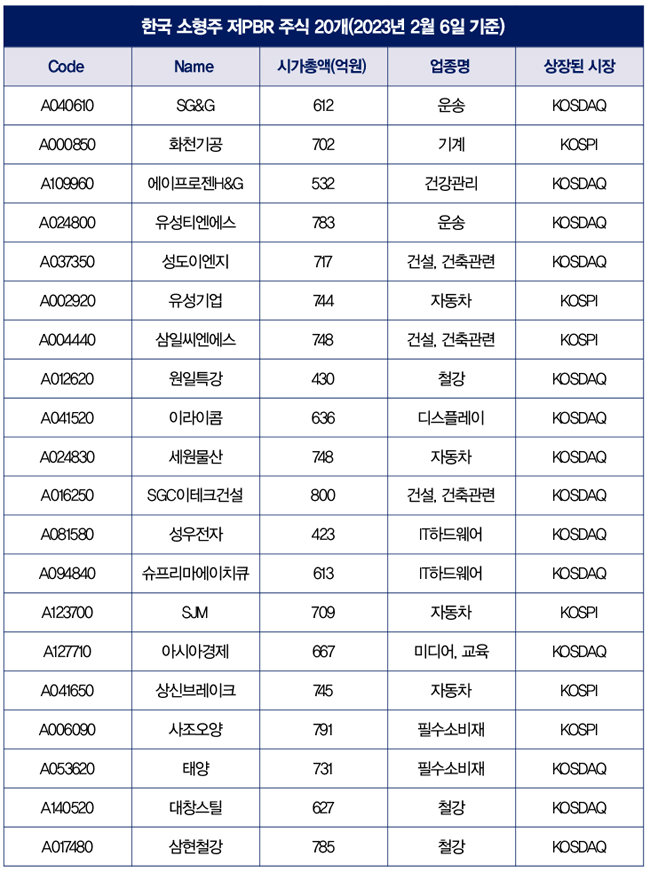

한국에도 이 전략이 통하는지 확인해 봤다. 포트폴리오 상세 내용은 아래와 같다. 2003년 3월부터 2023년 1월까지 19년 8개월간 관리종목, 적자기업(최근 분기/최근 연도), 금융주, 지주사, 중국 상장기업을 제외하고 시가총액 하위 20% 기업, 그중에도 PBR이 가장 낮은 20개 기업에만 투자했다. 중간에 1분기당 1번씩 리밸런싱을 했다.

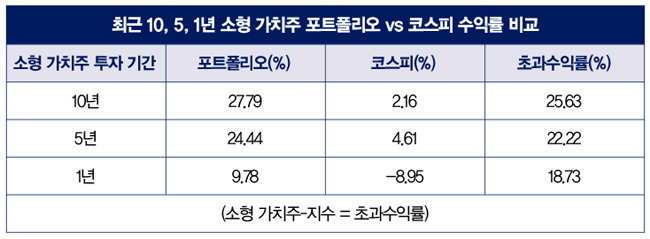

최근 10년, 5년, 3년, 1년 수익만 따로 떼어서 살펴봐도 성과가 좋았다. 소형 가치주는 주가지수 대비 계속 훨씬 높은 수익률을 기록하고 있다.

물론 한국에서 소형 가치주가 매년, 매월 수익을 내는 것은 절대 아니다. 소형 가치주 전략은 2003년과 2017년 코스피보다 수익이 저조했다. 2008과 2017년에는 손실이 났다. 2008~2009년 55.3%, 2020년 41% 손실이 발생한 경우도 있다.

보통 소형 저PBR주는 대중의 관심을 전혀 끌지 못한다. 짧게는 수개월, 길게는 수년 동안 가격이 오르내리지 않고 횡보하는 경우가 많다. 낮은 PER이 증명하듯 이 주식들은 저평가돼 있다. 그렇기 때문에 관련 산업, 섹터에 변수가 생기면 갑자기 3, 5, 10배 급등하는 경우가 종종 있다. 이렇게 갑자기 튀어 오르는 주식 때문에 전체 포트폴리오의 수익률이 연 복리 40%를 넘을 수 있다.

아래 한국의 소형 가치주 20개 종목이 있다. 아마 듣지도 보지도 못한 기업이 상당히 많을 것이다. 여기 적혀 있는 20개 종목에 투자하면 아마 대다수 종목이 계속 ‘재미없이 횡보’를 할 가능성이 높다. 하지만 나머지 일부 주식들이 시장과 관련 업계의 변수를 반영해 크게 뛰어오를 수도 있다. 물론 20개 중 어떤 종목이 급등할지 예측하는 일은 불가능에 가깝다. 그러니 저가 20개 종목을 사고 기다리며 수익을 노려보는 것은 어떨까.

강환국

2021년 7월 직장인 투자자에서 ‘30대 파이어족’으로 변신한 인물.

계량화된 원칙대로 투자하는 퀀트 투자를 통해 연 복리 15%대의 수익률을 거둬

입사 12년째인 38세 때 ‘신의 직장’이라고 불리는 대한무역투자진흥공사(KOTRA)를 나와 파이어족이 됐다. 현재 전업투자자이자 구독자 13만2000명 유튜브 채널

‘할 수 있다! 알고 투자’를 운영하는 유튜버, 투자 관련 서적을 집필하는 작가,

온·오프라인 투자 강의를 하는 강사로 활약하고 있다.

![[밀착취재] 리딩방 70여 명 대부분이 한통속…기망하는 수법까지 매뉴얼화](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/48/98/bd/694898bd2399a0a0a0a.jpg)

![[지상중계] 제12회 나지포럼, “북미 정상회담 성과내기 어려워”](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/43/48/32/69434832107aa0a0a0a.jpg)