실물이전 서비스 도입, 상품 해지 않고 갈아타기 가능

2030년 1000조 원 규모 전망, 운용 수수료도 조 단위

은행, 점유율 사수 총력 vs 증권‧보험사, 수익률로 맹추격

실제 이전 적으리란 전망도… “제약 많아 수요 적을 것”

![10월 31일 ‘퇴직연금 실물 이전’ 서비스 시행으로 퇴직연금 시장에서 은행과 증권·보험사 간 경쟁이 더 치열해질 것으로 전망된다. [Gettyimage]](https://dimg.donga.com/a/700/0/90/5/ugc/CDB/SHINDONGA/Article/67/34/41/3c/6734413c16dad2738276.jpg)

10월 31일 ‘퇴직연금 실물 이전’ 서비스 시행으로 퇴직연금 시장에서 은행과 증권·보험사 간 경쟁이 더 치열해질 것으로 전망된다. [Gettyimage]

퇴직연금, 해지 없이 갈아타기 가능

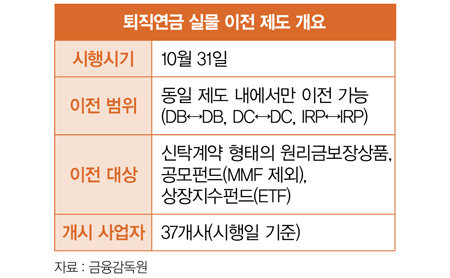

퇴직연금 가입자가 다른 금융회사로 손쉽게 상품을 갈아탈 수 있도록 하는 ‘퇴직연금 실물 이전’ 서비스가 10월 31일 시행됐다. 퇴직연금 가입자는 기존 운용 상품을 매도(해지)하지 않고 퇴직연금 사업자만 바꿔 갈아탈 수 있다. 기존 포트폴리오를 그대로 둔 채 회사만 옮길 수 있는 것.

실물이전 대상은 신탁계약 형태의 예금·이율보증보험(GIC)·주가연계파생결합사채(ELB)·기타파생결합사채(DLB) 등 원리금 보장상품과 공모펀드, 상장지수펀드(ETF) 등 주요 퇴직연금 상품 대부분이 해당한다.

10월 31일 서비스를 개시한 퇴직연금 사업자는 전체 실물 이전 대상 44개 사업자 가운데 37개사로 적립금 기준 전체의 94.2%에 달한다. iM은행과 iM증권 등 전산시스템 구축이 지연된 7개사는 차후 서비스를 개시할 예정이다.

실물이전 범위는 확정급여형(DB형), 확정기여형(DC형), 개인형 퇴직연금(IRP) 등 모두 같은 제도 내로만 가능하다. 정부는 중장기적으로 DC형에서 IRP로의 실물 이전 등 이번 이전 범위에 포함되지 못한 상품에 대해서도 갈아탈 수 있도록 하는 방안을 추가 검토할 예정이다.

은행권, 펀드·ETF 확대로 ‘집토끼’ 사수

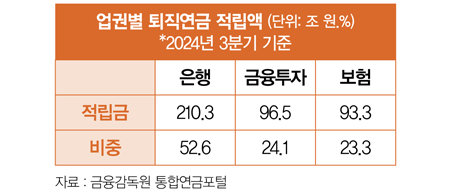

퇴직연금 시장은 2030년에 1000조 원 규모로 커질 것으로 전망된다. 금융권에선 빼앗길 수 없는 ‘미래 먹거리’인 셈. 현재 퇴직연금 시장규모도 400조 원에 달한다. 은행, 증권사, 보험사 등 퇴직연금 사업자들은 지난해에만 이 시장에서 1조4000억 원이 넘는 수수료를 벌어들였다.

금융권의 새 수익원이자 미래 먹거리인 퇴직연금 시장에서 소비자들이 퇴직연금을 간편하게 갈아탈 수 있게 되면서 금융사 간 고객 유치 경쟁은 더 치열해졌다. 금융사들이 ‘머니무브’에 대비하고 있는 배경이다.

금융감독원 통합연금포털 비교공시에 따르면 올해 3분기 기준 퇴직연금 적립금 규모는 400조878억 원으로 지난해 같은 기간보다 11.4%(50조1922억 원) 증가했다. DC형과 IRP 잔액이 2분기보다 각각 2조4173억 원, 3조7379억 원 더 늘었다. 반면 DB형은 3527억 원 감소했다.

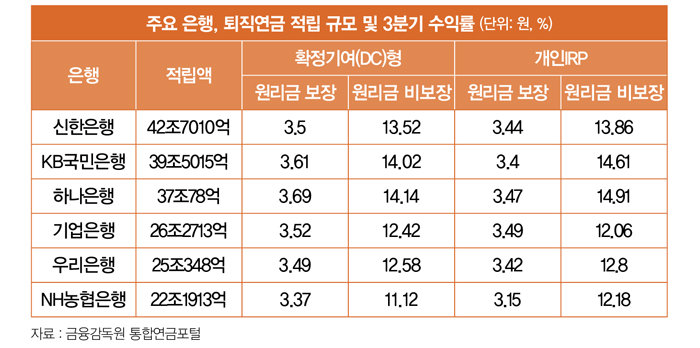

업권별 퇴직연금 상품 평균 수익률을 보면 원리금 보장형(4.48%)과 비보장형(11.49%) 모두 증권사의 수익률이 가장 높았다. 이에 은행권은 점유율을 지키기 위해 펀드 및 상장지수펀드(ETF) 상품 확대에 집중하는 등 ‘집토끼’ 사수에 한창인 양상이다. 국민은행은 고객 수익률 관리를 위해 펀드와 ETF 사후관리 모니터링을 강화하고 퇴직연금 전체 고객 대상으로 ‘1대 1 자산관리 상담 서비스’를 신설했다.

신한은행은 150여 종의 펀드와 ETF 상품을 추가해 업권 내 최다 상품 라인업을 갖췄다. 실물 이전 시 증권사와의 치열한 수익률 경쟁이 예상되는 만큼 추천 펀드, 추천 ETF, 관심 펀드 등록 등 비대면 서비스에 대한 확장과 로보어드바이저(RA) 서비스 개발을 진행하고 있다. 하나은행은 퇴직연금 ETF 상품의 라인업을 확대하고 ‘퇴직연금 실물 이전 대응 태스크포스팀(TFT)’을 구성해 시스템 오류 등을 대비한 비상 대응체계를 구성하고 있다.

다만 서비스가 정착되는 데엔 시간이 걸릴 것으로 전망된다. 은행권 관계자는 “퇴직연금 시장이 커지는 만큼 우위를 차지하려는 금융사 간 경쟁도 갈수록 치열해지는 양상”이라면서도 “서비스 시행 직후에 고객 이동이 활발하겠지만, 디폴트 옵션 시행 때 업권 간 적립금 규모에 큰 변화가 없었던 것처럼 서비스가 정착하는 데 시간이 걸릴 수 있다”고 설명했다.

수익률·상품 다양성 우위… 은행 고객 노리는 증권·보험사

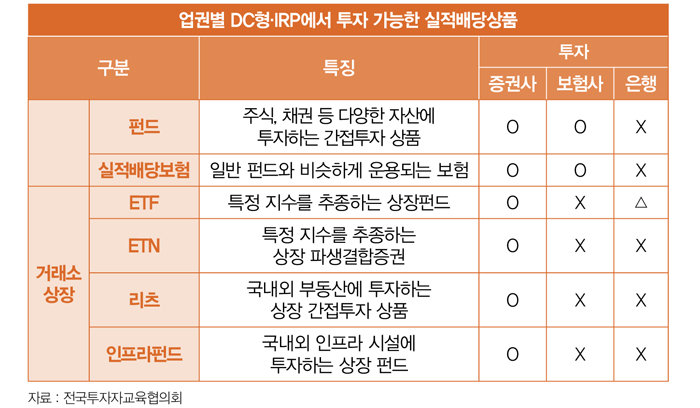

은행권과 달리 높은 수익률과 상품 다양성으로 고객 유치에 유리해진 증권사들은 인공지능(AI) 기반 IRP 서비스와 자문서비스 등 첨단 금융서비스 마련에 집중하며 맹추격에 나섰다. 디셈버앤컴퍼니, 콴텍 등 로보어드바이저(RA) 업체와 업무협약(MOU)을 체결하거나 자체적으로 RA 투자 알고리즘을 제작하고 있다.

개인 IRP 원리금 비보장 상품은 우리투자증권이 18.37%로 1년 수익률이 가장 높았다. 이어 미래에셋생명보험(14.9%) △한화생명보험(14.63%) △KB국민은행(14.61%) △BNK경남은행(14.37%)이 뒤를 이었다. 두 상품 모두 상위 5곳 가운데 3곳이 증권·보험사다.

금융투자업계에서는 ETF 투자가 쉬운 증권사 퇴직연금으로 실물 이전 효과가 몰릴 것으로 보고 있다. 업계 관계자는 “퇴직연금의 대세는 ETF다. 증권 계좌에서 ETF를 구매하면 가격을 실시간으로 보면서 즉시 체결할 수 있고 다루는 종목 수도 많다는 장점이 있다”고 전망했다.

상품 수 또한 증권사가 압도적이다. 은행권에서 거래할 수 있는 퇴직연금 ETF 개수는 약 90~140개 수준이지만, 증권사들은 600~700개의 ETF 포트폴리오를 갖추고 있다. 증권사들로선 주도권을 잡기 위한 채비를 마친 셈이다.

다만 실물 이전 서비스의 효과가 금융권의 기대에 못 미칠 것이라는 지적도 나온다. 실물 이전 과정에서 제약이 적지 않기 때문이다. 애초 퇴직연금 실물 이전은 10월 15일 시행 예정이었으나 31일로 미뤄졌다. 일부 사업자들의 시스템 준비가 늦어지면서 시행일에 맞춰 참여가 어렵다는 견해를 전달하면서다. 금융권 관계자는 “시행을 앞두고 추가로 더 준비하기보다는 테스트에 바쁜 상황”이라며 “준비를 많이 한 회사와 그러지 않은 곳 간에 격차가 있을 것”이라고 설명했다.

같은 유형 계좌이고, 같은 상품 라인업이 있어야만 실물로 이전할 수 있다는 것도 한계로 작용한다. 가령, 확정급여(DB)형과 DC형, 개인형 퇴직연금(IRP)은 각각 같은 유형 상품으로만 실물 이전이 가능하고, 같은 유형이더라도 이동하려는 사업자가 기존 계좌의 상품을 취급하지 않으면 현금화한 뒤에 이전해야 한다. 즉 투자 상품 간 교집합이 있어야만 가능하다.

또 다른 금융업계 관계자는 “실물 이전 수요가 있는 고객은 기존 은행 DC형 가입자 가운데 증권사 DC 계좌로 옮겨 적극적으로 운용하고자 하는 경우일 것”이라며 “회사에서 수요자가 원하는 회사의 DC형 계좌를 개설해 줄지 의문”이라고 토로했다.

![[속보]‘미공개 정보 주식거래’ LG家 장녀 구연경·윤관 부부 1심 ‘무죄’](https://dimg.donga.com/a/570/380/95/1/ugc/CDB/SHINDONGA/Article/69/8a/d0/11/698ad0110e85a0a0a0a.jpg)

![[영상] 김다현 “언제나 내 편인 ‘얼씨구다현’과 함께 붉은 말처럼 달리렵니다”](https://dimg.donga.com/a/380/211/95/1/ugc/CDB/SHINDONGA/Article/69/7c/82/65/697c82650640a0a0a0a.jpg)